Berufsunfähigkeit

Mit der Absicherung einer möglichen Berufsunfähigkeit ist es ungefähr so wie mit dem Blutspenden: Jeder findet es prinzipiell wichtig, doch die wenigsten tun es. Das liegt auch daran, dass klassische Berufsunfähigkeitsversicherungen nicht für jedermann zugänglich und erschwinglich sind. Doch gibt es dazu eigentlich Alternativen?

Das Thema ist vielen Menschen noch unangenehmer als der nächste Zahnarztbesuch oder die anstehende Steuererklärung: Was geschieht, wenn ich nicht mehr in der Lage sein sollte, meinen Beruf auszuüben? Gründe dafür kann es viele geben – ein schwerer Verkehrsunfall mit bleibendem Schaden, eine Krebserkrankung oder eine durch Zeckenbiss ausgelöste Borreliose.

Schwere Krankheiten und Schicksalsschläge zu überstehen und psychisch zu verarbeiten, ist bereits eine große Herausforderung. Kann man seiner bisherigen Arbeit nicht mehr nachgehen, hat man zudem mit existenziellen finanziellen Folgen zu kämpfen.

Schließlich laufen die Kosten – von der Wohnungsmiete oder dem Hauskredit bis zum Einkauf von Kleidung und Lebensmitteln – weiter, während das Erwerbseinkommen teilweise wegfällt. Gegebenenfalls können sogar zusätzliche Kosten, etwa für den barrierefreien Umbau der Wohnung, hinzukommen. Darf man ernsthaft darauf vertrauen, dass man in eine solche Situation schon nicht kommen werde?

Wen trifft es? Gründe für Berufsunfähigkeit

Die Gründe, die zu einer Berufsunfähigkeit führen können, sind vielfältig: Krebs zählt dazu ebenso wie Erkrankungen des Bewegungsapparates – dazu gehört auch der Rücken – oder Erkrankungen und Behinderungen aufgrund von Unfällen. Auch Krankheiten des Herz-Kreislauf-Systems oder psychische Erkrankungen können das Ende des Arbeitslebens bedeuten. Ganz gleich von welcher Seite man es betrachtet: Gefeit vor dem Risiko der Berufsunfähigkeit ist niemand.

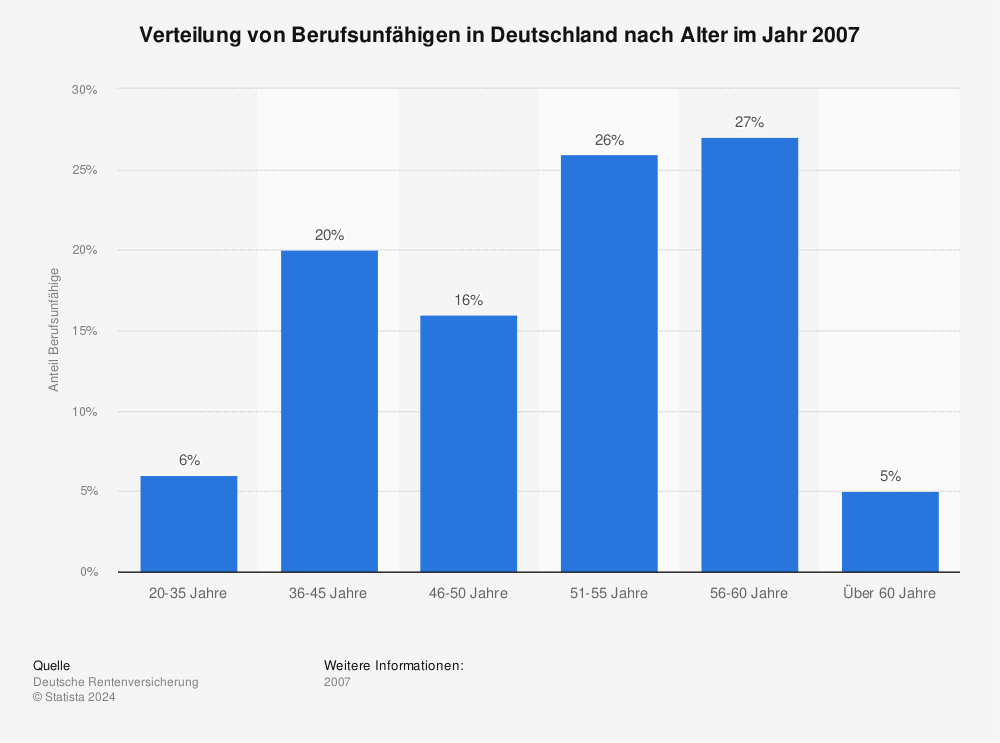

Mehr Statistiken finden Sie bei Statista

Unter den Berufstätigen, die arbeitsunfähig werden, sind jüngere Menschen statistisch gesehen unterrepräsentiert. 53 Prozent der Betroffenen gehören der Altersgruppe 51-60 Jahre an. Das Problem: Wer sich erst kurz vor dem „riskanten“ Jahrzehnt zu versichern beginnt, zahlt deutlich höhere Prämien als ein Berufsanfänger.

Möglichkeiten der Vorsorge

Welche Möglichkeiten der Absicherung gibt es für Berufstätige eigentlich? Der Vorsorge-Klassiker sind die Berufsunfähigkeitsversicherungen. Im Versicherungsfall bieten sie eine gute Absicherung, allerdings können die Beiträge für einige Berufsgruppen happig ausfallen. Außerdem gibt es ein paar Hürden: In der Regel sind Vorerkrankungen – oder auch eine absolvierte Psychotherapie – Ausschlussgründe für das Zustandekommen eines Vertrags. Schon weil vielen Berufstätigen dieser klassische Versicherungstyp aufgrund von Vorerkrankungen nicht offen steht, sind Alternativen der Absicherung gefragt.

Gegen bleibende gesundheitliche Schäden, die durch einen Unfall ausgelöst wurden, bieten Unfallversicherungen einen brauchbaren finanziellen Schutz. Vorteil: Das Zustandekommen des Vertrags hängt nicht von einer Gesundheitsprüfung ab. Nachteil: Die Unfallversicherung deckt nur einen kleinen Teil der möglichen Ursachen für eine Berufsunfähigkeit ab.

Seit einigen Jahren gibt es auch sogenannte Grundfähigkeitsversicherungen. Wie der Name bereits sagt, bieten diese einen Schutz wenn der Versicherte eine grundlegende Fähigkeit wie das Gehen, Sehen oder Autofahren einbüßt. Auch Versicherungen gegen schwere Krankheiten decken Risiken für eine Berufsunfähigkeit ab. Gleichzeitig stehen sie aufgrund der bezahlbaren Beiträge und der in der Regel vereinfachten Gesundheitsprüfung einer großen Zahl von Berufstätigen offen.

Diese beiden Versicherungstypen lassen sich auch kombinieren. So bietet zum Beispiel der Existenzschutz Komfort der TARGO Lebensversicherung AG eine Rente, wenn der Versicherte bestimmte grundlegende Fähigkeiten verliert. Und sie hilft mit einer Einmalzahlung, wenn man durch eine schwere Krankheit aus der Bahn geworfen wird. So ein Schutz ist bereits ab 30 Euro monatlich zu bekommen. Bereits ab 10 Euro kann man die Unfall Komfort der TARGO Versicherung AG ergänzen, die bei weniger existenziellen Schäden unterstützt. Der Unfall-Schutz gilt über den gesetzlichen Rahmen hinaus und leistet neben der Invaliditätsleistung unter anderem auch ein Schmerzensgeld.

Für alle, die eine klassische Berufsunfähigkeitsversicherung suchen, kommt die Einkommenssicherung Komfort der TARGO Lebensversicherung AG in Frage. Hier ist eine finanzielle Absicherung schon ab 50% Berufsunfähigkeit vorhanden und das ohne einen Berufswechsel.

Geld ist nicht alles, aber…

Mit dem Verlust der Arbeitskraft ergeben sich viele neue Herausforderungen. Die richtige Absicherung hilft dabei, dass die Belastungen zumindest finanziell aufgefangen werden. In Kombination mit anderen Ansprüchen, etwa aus der gesetzlichen Rentenversicherung als Erwerbsminderungsrente ist es sogar möglich, die neu entstandene Lücke zu schließen. So kann die vorhandene Kraft in die Genesung und Zukunftsgestaltung fließen.

Zum Schluss noch eine gute Nachricht zu diesem – zugegeben – nicht ganz angenehmen Thema: In vielen Fällen sind die laufenden Beiträge für Versicherungen, die die Existenz bei Arbeitsunfähigkeit absichern als Vorsorgeaufwendungen im Rahmen der Sonderausgaben steuerlich absetzbar.

Kommentare

Sie müssen angemeldet sein, um diesen Artikel zu kommentieren